經濟觀察報記者 周應梅 北京報道英偉達又重新整理了此前記錄。2月17日,英偉達(納斯達克:NVDA)釋出2022财年Q4财報和全年财報,财報顯示,其單季收入和全年收入都創下新高。

英偉達2022财年Q4收入達 76.4 億美元,同比增長 53%。截至2022年1月30日的12個月,營收269.1 億美元,同比增長61%。同時,英偉達展現了超強的賺錢能力,全年淨利潤達到97.52億美元。

依托于AI能力的資料中心業務是英偉達這些年增長最快的業務。這也意味着,英偉達“晶片+AI”能力正在得到釋放。有着14年左右的行業從業經曆的半導體産業投研專家吳全對經濟觀察報記者說,英偉達的AI業務賺錢是因為GPU基礎。未來隻有同樣具有基礎晶片能力的幾家巨頭,才可能與英偉達角逐“晶片+AI”的能力和市場。

當下,全球半導體市場正在進行一輪大洗牌。半導體企業規模化趨勢下,巨頭并購還将繼續。對于中國半導體企業來講挑戰也在變大。

AI能力釋放

資料中心業務是英偉達第二大收入來源,也是這幾年增長最快的業務。2022财年第四季度,收入達到32.6 億美元,比上個财年同期增長 71%,比上一季度增長 11%。這個業務全年收入增長58%,達106.1億美元。

英偉達提供的主要服務是AI系統。客戶包括Meta、微軟等,應用在搜尋和教育訓練方面,開源的NVIDIA FLAR,則為醫療、制造和金融領域公司提供通用的AI 模型。

數字經濟的進一步深化為英偉達提供了巨大的機會。“資料能力和算法能力的泛在化、雲化,以及邊緣計算能力,都需要相應的算力。算力的處理對時效性、深度和智能化程度等,都有相應的要求,這正好是英偉達的強項。”吳全對記者說。

吳全表示,原先的資料形态都是一些結構化的資料,最常見的是文本。現在更多是流量型的内容,語音、視訊利用廣泛,這些在一定程度上是非結構化的資料。這對資料中心的彈性、存儲等能力的要求越來越高。“這也意味着,對整個晶片、整個處理系統或者作業系統,整套架構體系能力要求比較高,而這恰恰是英偉達長期以來布局的GPU強項。”

“處理文本類的強項公司,則是AMD或者英特爾這些傳統的、以CPU能力見長的公司。”吳全說。

英偉達的AI業務實作了較強的盈利能力,這與國内一些AI公司呈現較大的不同。吳全認為,這是因為英偉達的AI是基于GPU 進行增強的,它有基礎、有本體。AI是一個增值的過程。但是英偉達的盈利能力不是靠AI能力,而是通過GPU再去賦能增強AI,這個相對就容易多了。AI算法或者算力的實作也得以落地,這是一個耦合或者比對。

Gartner分析師盛陵海對經濟觀察報記者稱,AI(包括深度學習和機器學習)這條路,是英偉達的人工智能科學家用自研晶片發掘出來的,英偉達驅動AI變革主要是在晶片動力。

許多AI公司都在仿照英偉達。“現在國内一些做人工智能的企業想要把人工智能做成一個産品,問題是它做不成産品,因為其核心是深度學習,并沒有通用的人工智能。每個項目都去做肯定會虧損,這個還是很花精力和資源的。”盛陵海表示。

吳全表示,上述情況對國内的AI公司還是有一些警醒作用。它們需要清楚地認識到,AI隻是一個增強能力,它需要載體,要有基本能力,再去利用AI這個增強能力。例如浪潮和中科曙光也在做AI,不過是基于伺服器基礎去做的。

“國内純粹做AI的公司把算法變成電子晶片,這種需求的價值可能還需要打個問号。”吳全說。

盛淩海提到,從結果來看,包括英特爾、阿裡和百度等許多做人工智能晶片的公司目前出貨量還比較小。“主要原因還是競争不過英偉達,沒法放量就沒法盈利。這是個循環。”

護城河

過去英偉達一直有“顯示卡之王”的稱号。1999年,英偉達釋出第一款GPU(圖型處理器)。此後GPU成為了英偉達最為核心的産品。

如今英偉達主要收入來源還是遊戲顯示卡。2022财年四季度,遊戲闆塊收入達到34.2億美元,比上個财年同期增長37%,重新整理了此前記錄。2022财年全年,收入 124.6 億美元,同比增長 61%。

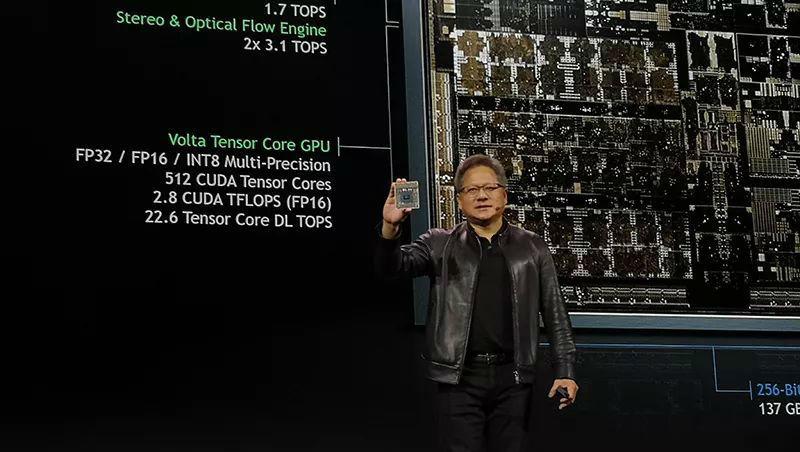

“英偉達現在做的GPU和當年的GPU不完全是一個概念。”吳全解釋,當年可能僅僅是一個圖形的處理,現在則是基于其全新的架構。“英偉達建構了新時代的算力架構,基于GPU,向前能增強AI,向後在一定程度上融合了CPU,它做了一個能力的向下延展。”英偉達牢牢把握住了GPU的市場占有率和市場佔有率,也牢牢把握住了GPU的架構和體系。

英偉達晶片+AI的能力正在給行業帶來一些變化。吳全說,例如現在一些大型的資料處理,一定程度上類似于超算了,基于算法的算力已經非常強,增長率也很快。滿足市場或應用需求的程度也跟着越來越高。

誰能與英偉達一較高下?2022年2月17日,英偉達的市值比英特爾+AMD+賽靈思的總和還要高。而從英特爾和英偉達近期分别公布的Q4财報來看,英偉達的營收和淨利潤,實際并不如英特爾。吳全分析,這樣一個高估值,反映的是市場對其未來增長的看好。

吳全認為,未來在晶片+AI能力上,英偉達依然有可能被追上,不過能與英偉達角逐這塊市場的還是傳統的半導體巨頭,像英特爾和AMD這些公司。

“首先還是要看晶片能力。這是一個基礎能力,有這個基礎能力的其實也就那幾個玩家。”吳全認為,AI不能單獨作為一個産業來界定,它隻是一個工具和能力,未來會變成一個标配,“我有AI而别人沒有的可能性越來越低。AI隻會是一個基本技能,隻是在既有的晶片能力和既有的場景應用能力基礎上,進行增強。”

英偉達在汽車領域也早有布局。不過,受與其合作的特斯拉的影響,汽車業務營收去年至今年出現持續性下降。2月16日,英偉達又宣布和捷豹路虎達成合作。盛淩海認為,英偉達在汽車領域的優勢還是自動駕駛,目前來看還在早期,主要還是針對高端汽車和一些廠商進行合作。

“自動駕駛分level1、2、3、4,等級1和2也可能用英特爾的方案,但是3以上基本就是要用英偉達的汽車晶片方案,這是很現實的問題。”盛淩海說,除非像特斯拉一樣自己做晶片,它有自己的資料,一般高端車才有這個功能,成本上也相對較高,其他公司是否能負擔也是一個問題。

國内衆多品牌都在使用英偉達的平台,包括蔚來的 ET5 轎車、小鵬汽車的 G9 SUV 和小馬智行的機器人計程車車隊,都正在使用 NVIDIA DRIVE Orin。英偉達的NVIDIA DRIVE Hyperion 平台,則為汽車制造商提供 AV 系統,客戶包括德賽、偉創力、廣達、法雷奧和采埃孚。

專業可視化方面,英偉達開放平台Omniverse,主要面向創作者提供 3D設計協作和虛拟仿真,這也是當下最火熱的元宇宙入口。另外生物領域則支援建構3D 細胞模拟。這塊業務2022财年第四季度為英偉達貢獻收入 6.43 億美元,比上個财年同期增長109%;全年收入21.1 億美元,同比增長100%。

半導體行業大變動

過去一兩年以來,半導體行業出現一系列的收購動作。

此前英偉達也計劃為收購Arm花費天價,為此奔忙一年半,隻不過最終因為監管挑戰放棄了收購。不過,收購不是個例。2月14日,AMD收購賽靈思完成交易;2月15日,英特爾宣布收購高塔。

盛淩海表示,收購總體是往整合的方向走。在摩爾定律到頭之後,整個半導體市場中的玩家也要找各自未來的一個方向,加強自己的位置競争力——這是最關鍵的。

吳全進一步解釋道,數字社會的加深對半導體的需求越來越多,對半導體能力的依賴也越來越深。數字經濟和整個社會智能化程度的深化,反過來使得全球産業的半導體化程度更加明确。這些半導體企業将要走向規模化,大公司與大公司合并,接下來,大公司還會進行一系列的并購動作。

在具體的收購案例上,吳全認為,英偉達收購Arm成功與否,對英偉達來講影響不大。必要性或者戰略性并不是特别的強。隻是說它收購了以後會增強體量,補充了一塊業務,增強其移動端的占有力。

“行業人大部分還是認為,這個收購是不應該通過的,沒有人願意看到它收購成功。”盛淩海表示,一旦收購成功,Arm現在的這種模式很容易形成壟斷,“用Arm的晶片廠商日子可能會比較難過,要看它的眼色。”

對于英特爾收購高塔和AMD收購賽靈思,吳全說,“他們的打法都比較犀利,我說的犀利應該是戰略性比較強。英特爾在 CPU領域實際上有絕對的壟斷地位,占據着至少85%的市場佔有率。當然英特爾去收購高塔,是補齊它的 IFS(代工服務)能力。将與台積電這些做代工服務的形成競争。”

“前兩強打架受傷的往往是第三名,英特爾收購高塔,雖然與台積電形成競争,但是受影響最大的可能還是中芯國際這些公司。”吳全分析。

AMD規模比英特爾要小一些,這些年在CPU領域強勢崛起,也開始需要一些工具支撐。相對于英特爾,AMD走了一個差異化路線,收購賽靈思主要是為了補充FPGA,增強它的晶片智能化能力,或者說定制化能力。這與英特爾會形成一個差異化競争。

而吳全認為,這兩個收購案對英偉達來說,沒有構成太大的影響。不過對于國内而言,擁有FPGA能力的寥寥無幾,在技術、IP積累和市場能力上相對偏弱。

是以吳全提醒稱,國内需要對新一輪的半導體巨頭并購,以及半導體領域的洗牌高度警惕。因為我們的産業格局往往是設計、制造以及封裝測試商業分離的結構,對這些制造廠商有很大的依賴。“國内的公司需要看看别人的路子,不是對标當下,而是對标10年前、20年前,同樣體量時,别人走過的路徑和階段。”

近期,兩個半導體相關的檔案釋出,一個是美國衆議院通過的《2022年美國競争法案》,該法案計劃投入540 億美元支援本土半導體産業。另一個是歐盟公布的《晶片法案》,法案計劃投入430 億歐元,也圍繞本土半導體。“兩個檔案重點都是圍繞本土巨無霸、本土制造,或者直接說圍繞制造。”吳全認為,這将對全球産業鍊結構進行重構,尤其是區域産業鍊分工結構。此前供應鍊流轉會涉及到各個國家,而本土化之後中間環節将會消失。對于國内企業來說,采購晶片的便利度和供應鍊的可控度也會差很多。