在過去幾年時間裡,晶片制造商正在從硬體供應轉向提供更多的軟體服務,汽車制造商仍然在摸索開發自己的軟體,類似博世、大陸集團、安波福這樣的傳統一級供應商也在加快軟體投入。

但答案似乎越來越清晰。今天以及未來的智能汽車行業,晶片正在成為車企面向C端進行産品技術營銷的頭牌。高通、英偉達乃至地平線這樣的中國汽車晶片新勢力越來越多的出現在新車釋出會的大屏上。

晶片廠商和傳統一級供應商正處于博弈的關鍵期。過去,晶片主要通過一級供應商與汽車制造商産生交易關系,但晶片短缺潮以及“算力定義汽車”時代的開啟,這種間接合作關系被徹底打破。

比如,從2024年開始,全新一代梅賽德斯·奔馳車型将采用與英偉達聯合開發的計算架構軟硬體(基于NVIDIA DRIVE平台)方案,其中涉及到大量的軟體開發。

一方面,晶片廠商來自汽車行業的營收還在持續上升。資料顯示,2021财年汽車行業為高通帶來了接近10億美元的收入貢獻,盡管占整體營收的比重還很低(不到5%),但上升勢頭已經明确。

另一方面,傳統一級供應商正在經曆最困難的時刻。受到全球疫情和汽車晶片短缺的持續影響,安波福預計2021年全年的銷售額将比預期目标減少6%,營業利潤率也出現了下滑,原因是營運效率低下、供應鍊中斷成本增加和其他不确定性的影響。

行業變革,從來都是誕生新商業模式、重構産業鍊關系的驅動力。

一、如何站在主機廠角度思考

“晶片在汽車行業的自動駕駛變革中将發揮關鍵作用。”英偉達首席執行官黃仁勳預測,未來幾年新車以成本價銷售将不再是“天方夜譚”,因為利潤将主要來自軟體。

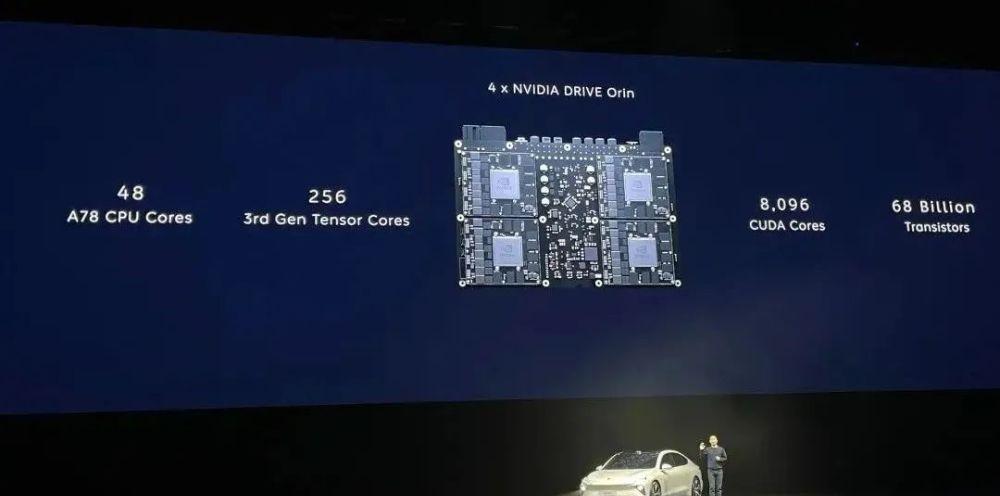

以即将上市的蔚來ET7和ET5兩款車型為例,在特斯拉此前推出的“低成本硬體預埋+軟體一次性付費”模式的基礎上,直接更新至“高成本(包括800萬像素攝像頭、雷射雷達、4顆英偉達Orin等)硬體預埋+軟體月度付費模式”。

而背後更深刻的變革在于供應鍊“分成”模式的更新。

和奔馳的合作,被英偉達視為公司發展曆史上“最大的單一商業模式轉型”,通過與主機廠的深度綁定合作(以前更多是與Tier1合作),改變過去單一的采購供應關系,雙方能夠分享未來使用者購買功能和訂閱服務的收入。

NVIDIA DRIVE平台,除了英偉達Orin以及下一代Ampere超級計算架構,還包括一個完整的系統軟體堆棧,滿足從L2到L4級自動駕駛的完整功能,同時支援車企進行資料驅動疊代開發和深度神經網絡開發。

傳統商業模式下,汽車制造商更強調“差異化營銷”,通過不同的車型價位和功能清單去滿足不同的使用者需求和購買力。未來,梅賽德斯·奔馳希望做出徹底的改變。“我們計劃從2024年開始,旗下品牌所有車型都将具備運作不同軟體的能力。”

在黃仁勳看來,使用者未來最看重的購買因素是不斷疊代更新、不斷增強功能的軟體。是否有可能對新軟體有期待并在使用後感到滿意,這意味着汽車商業模式将從根本上發生改變。

而對于軟體誰來主導的問題,黃仁勳表示,汽車與手機的差別在于,車載軟體是為汽車定制的。“在很長一段時間内,汽車制造商将在很大程度上擁有軟體的主導權,這與手機行業有着根本的不同。”

那麼,晶片廠商會是什麼角色?硬體供應商、軟體供應商,還是兩者兼而有之?“我們必須靈活,”黃仁勳表示,不同的客戶會有不同的需求,比如單一的硬體算力解決方案;或者需要軟硬體全棧快速部署方案。

而軟體重要性的提升,讓晶片廠商具備更大的主動性。

Arm去年宣布,将為汽車行業提供一個新的軟體架構和參考實作,嵌入式邊緣可擴充開放架構(SOAFEE)以及兩個新的參考硬體平台。

過去,晶片的性能能否被充分發揮,更多在于Tier1乃至Tier2的調優。而在Arm看來,為了快速無縫地解決汽車軟體定義不斷增加的需求,必須提供一個标準化架構,并大規模與汽車應用所需的實時性和安全功能相配合。

衆所周知,晶片的能力發揮,來自于硬體和軟體兩部分。其中,硬體部分涉及晶片設計、制造技術以及最大程度的堆疊超強配置。而在軟體方面,覆寫不同IP子產品的全局能效及底層軟體引擎的優化,進而實作全場景功耗的下降。

Arm汽車業務副總裁Chet Babla表示,目前汽車行業面臨的挑戰是在整個産品生命周期和許多不同車型上開發、測試和管理所有軟體。而和硬體相比,軟體的變化速度更快,這意味着的傳統的專用軟體已經變得不合時宜。

比如,英偉達推出的NVIDIA DRIVE 開源軟體堆棧,可以幫助開發者高效建構和部署各種應用程式,包括感覺、定位和映射、計劃和控制、駕駛員監控和自然語言處理。此外,還提供了相應的子產品化配置工具。

另一個例子,就是地平線推出的天工開物,基于自研AI晶片打造的AI全生命周期開發平台,包括模型倉庫、AI晶片工具鍊和AI應用開發中間件三大功能子產品,為晶片合作夥伴提供豐富的算法資源、靈活高效的開發工具和簡單易用的開發架構。

瞄準的使用者痛點,包括屏蔽硬體細節,統一的算法和應用開發架構,封裝基礎元件,降低開發門檻;靈活适配業界流行算法架構,開放靈活自定義應用開發流程;以及開箱即用的産品算法,基礎算法和産品參考算法。

有行業人士透露,現階段不少汽車制造商開始“吐槽”傳統一級零部件供應商的工程開發模式,“包括福特在内的一些傳統汽車制造商已經對傳統合作夥伴的軟體開發感到不滿。”

“我們需要進一步簡化客戶的硬體設計工作,減少功能安全驗證要求,并降低應用程式的功耗。”瑞薩電子數字産品營銷事業部副總裁吉田直樹表示。顯然,在軟體定義汽車這條新賽道上,晶片廠商已經占據主動權,并且具備更強的客戶服務意識。

二、晶片公司要多賺錢

在過去的十幾年時間,Mobileye開創了汽車行業晶片+軟體綁定的“黑盒”商業模式。而在過去的幾年時間,其他同行們通過晶片白盒開發模式“遊說”汽車制造商打開市場缺口。

尤其是,開放、可快速疊代、差異化的智能駕駛系統,成為頭部汽車制造商尋求品牌技術突圍的主旋律,黑盒模式開始不受待見。但商業利益正在驅動這些“白盒”模式追捧者重新思考未來。

兩個月前,一級零部件供應商Veoneer披露公告,特别股東大會正式準許和采納合并協定,SSW将以每股37美元的現金交易方式收購Veoneer,交易完成後,公司旗下的Arriver業務(感覺及軟體部分)将被SSW出售給高通。

在這筆交易之前,高通和Veoneer已經聯合開發駕駛員輔助和自動駕駛系統,并将Veoneer的感覺技術、軟體堆棧與高通晶片進行深度內建。“一部分原因是,同一款晶片因為不同方案商可能會存在完全不在一個級别的性能發揮效果。”

兩年前,高通推出了Snapdragon Ride平台,可提供不同等級的算力,包括以小于5瓦的功耗為智能ADAS攝像頭提供10 TOPS的算力,到為全自動駕駛解決方案提供超過700 TOPS的算力。

“對Arriver的深度整合,意味着高通将能夠為客戶提供全堆棧、完全內建的軟硬體解決方案;在這一點上,類似于Mobileye提供的解決方案。”業内人士表示。

不同的是,Snapdragon Ride提供開放的可程式設計架構,支援汽車制造商和一級供應商根據其對于攝像頭感覺、傳感器融合、駕駛政策、自動泊車和駕駛員監測等方面的不同需求,對該平台進行定制,客戶可以直接選擇一款或多款軟體棧組合。

比如,一個內建的開發闆支援包,以及自适應AUTOSAR等軟體架構。此外,高通具備的大量硬體和軟體IP(包括那些為移動平台開發的),Arriver無疑是通過軟體來增強高通的硬體能力。

按照計劃,高通與Veoneer旗下的Arriver合作的量産系統,将于2024年傳遞量産,并組合覆寫從L1到L4級自動駕駛系統開發的全套解決方案,同時,汽車制造商和一級供應商可以在該平台上進行的方案的擴充、更新。

高通希望把“生意”擴大。比如,Arriver開發的第五代800萬像素視覺感覺軟體具有可擴充性,将作為高通公司未來傳遞計算平台的一部分,提供給汽車制造商和一級供應商。

按照高通首席執行官Cristiano Amon的判斷,未來每輛智能汽車搭載晶片的收入潛力将增長十倍以上。一方面,高通希望獲得更大的市場佔有率,另一方面,就是增加計算平台的軟體收入。

同時,收購Arriver後,高通的Snapdragon Ride将可以與英偉達的DRIVE平台展開正面競争,還有Mobileye的SuperVision(比如,國内首發量産的是極氪001)以及Mobileye Drive平台。

而晶片廠商綜合實力的競賽已經開始。

一個月前,高通拿到了寶馬的量産合作協定,後者在一份聲明中稱,高通“業務組合的廣度和深度,以及在計算、連接配接、視覺和駕駛輔助技術方面的專業知識”,是達成合作的主要原因。

一年前,投資機構驚奇的發現,英偉達的商業模式發生了重大的變化。盡管半導體設計仍然是該公司的日常核心業務,但軟體收入也在增長。從長遠來看,意味着更大的利潤率和更可靠的收入來源。

比如,英偉達的DRIVE AGX Orin平台,設計方式類似于子產品化軟體産品。更新、bug修複和新功能可以通過OTA更新進行添加,而且許多功能可以在訂閱模式下激活。

“英偉達現在是一家軟體公司,”黃仁勳認為,“擁有豐富的軟體和對應的更新服務,将為公司的可持續業務模式增加持續的軟體收入。”