本文由公众号首发,更多文章可微信关注我们的公众号:并购优塾产业链地图

今天,我们要跟踪的是第三代半导体材料碳化硅产业链近况:

目前,行业内将半导体材料划分为三代:初代以硅和锗为代表;第二代以砷化镓为代表;第三代是指碳化硅和氮化镓。

对分类方法,上面的这个分类有争议,一些行业专家认为,这是国内的分法,在海外不做这种代次分法,将三代半导体统称为“化合物半导体”。从行业的视角来看,三代半导体之间,并非是非此即彼的替代关系,各有各的市场。

第三代半导体,特征是“宽禁带(Wide Band-Gap,WBG)”,禁带宽度是硅的3倍,其核心优势体现在能够大幅降低产品功耗、提高能量转换效率,实现节能目的。

其中,碳化硅功率器件的特点,是能够承受高电压、大电流,主要应用于新能源汽车、光伏等领域。

氮化镓功率器件,具有良好的高频率、高功率特性,应用于5G通讯等射频领域。对氮化镓,之前我们覆盖过,详见优塾产业链地图,此处不详细叙述。

从碳化硅产业链上的参与者近期增长情况来看:

三安光电——2021年三季报,实现营业收入95.32亿元,同比增长61.54%;实现归母净利润12.86亿元,同比下滑37.04%。

露笑科技——2021年三季报,实现营业收入26.76亿元,同比增长39.93%;实现归母净利润1.65亿元,同比下滑13.42%。

天岳先进——2021年三季报,实现营业收入3.7亿元,同比增长29.91%;实现归母净利润0.54亿元,同比增长108.69%。

2022年1月28日,其发布2021年业绩预告,预计2021年归母净利润为0.82-0.98亿元,同比增长212.81%-215.31%;扣非归母净利润为0.12-0.14亿元,同比下滑47.11%-38.27%,实现扭亏为盈。

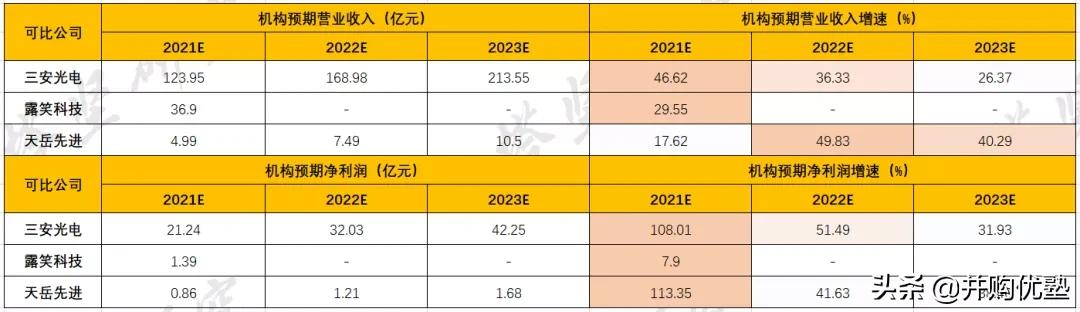

从机构对产业链景气度的预期情况来看:

图:机构一致预期增速和行业景气度

来源:Wind、塔坚研究

碳化硅这条产业链的各环节,包括:

图:碳化硅产业链图谱

来源:塔坚研究

上游——主要是设备和原材料供应商。设备包括长晶炉、切割研磨、薄膜沉积等,代表企业有北方华创、中微公司、晶盛机电;原材料有碳粉、硅粉、石墨件、石墨毡、抛光液等,代表企业有山东天屹、中钢新型材料、河南创研新材料、安集科技等。

中游——碳化硅晶片制造商,国内企业有三安光电、天岳先进、露笑科技、天科合达,海外企业有Wolfspeed、II-VI、德国SiCrystal、瑞典Norstel。

下游——为终端应用,下游应有领域有新能源汽车、5G通讯、光伏发电、轨道交通等,代表企业特斯拉、蔚来、高通、博通、阳光电源、斯达半导、时代电气等。

看到这里,有几个值得思考的问题:

1)碳化硅的市场规模如何测算,行业未来的增长驱动力是什么?

2)从关键经营数据看,碳化硅领域,各家产品布局有何异同,竞争力如何?

本报告,将更新到产业链地图

(壹)

首先,我们先从收入体量和业务结构入手,对各家公司有一个大致了解。

以2020年收入为例,三安光电(84.54亿元)>露笑科技(28.48亿元)>天岳先进(4.25亿元)。

从碳化硅产品收入来看,天岳先进(3.5亿元)>露笑科技(约2亿元)>三安光电(约0.2亿元)。

从收入构成看:

一、三安光电——营业收入中约70%来自化合物半导体产品,27.35%为材料销售以及2%左右的租金物业收入。

化合物半导体——包括砷化物、氮化物、磷化物以及碳化硅等化合物半导体新材料所涉及的外延片、芯片。其中,LED芯片业务占比约70%以上,第二代、第三代半导体占比不到30%,碳化硅收入无具体数据披露。

材料和废料——材料是生产LED电极所需的铂金和黄金等贵金属,废料则是生产过程中产生的黄金废料。

图:收入结构(单位:亿元)

二、露笑科技——主要收入为漆包线,占收入比重约62%,其余还有机电设备(15%)、光伏发电(21%)等。

原业务是漆包线,一种电工产品中使用的导电金属电线,用于电磁能的转换,新业务是光伏发电和第三代半导体。光伏发电业务,来自收购的顺宇洁能公司,主要产品为电力,有集中式和分布式光伏发电,主要客户为国家电网。

第三代半导体以碳化硅沉衬底为主,根据行业调研情况看,2021年,其碳化硅收入约为2亿元,占收入比重在5%左右。

三、天岳先进——主营收入主要是碳化硅衬底(占比82.2%)和晶棒(17.8%)。

2020年,碳化硅衬底收入为3.5亿元,占比82.2%。

综上,天岳先进以碳化硅为主业,其余两家由原主业转型,碳化硅占比较小。

(贰)

接下来,我们将近期季度的收入和利润增长情况放在一起,来感知增长趋势:

一、营业收入增速

图:收入增速(单位:%)

2019年,三安光电和露笑科技营业收入均为下滑,分别为10.81%、14.25%。

三安光电,受LED芯片价格同比下滑40%影响,其LED产品售价大幅下降,导致营业收入出现负增长。

露笑科技,2019年由于在2016年并购的子公司上海正昀和江苏鼎阳业绩出现下滑,导致其汽车配件和光伏电站EPC业务收入分别下滑49.1%和94.09%。

2020年,三安光电和露笑科技营业收入增速实现增长,分别为13.32%、16.16%。

三安光电,2020年收入增长,主要来自子公司三安集成量产(括砷化镓射频、滤波器、氮化镓功率器件等产品量产),全年实现收入9.74亿元,同比增长304.83%,砷化镓产能逐季爬坡,出货顺利。

露笑科技,2020年越南建厂开始投产,机电设备业务全年收入同比增长96.39%。(机电设备,主要产品有串激电机、永磁直流电机、无刷电机,预计1200万台/年,)

天岳先进,营业收入增速从2019年的97.28%降至2021年三季度的29.91%。

天岳先进收入增长较快,主要是因为其基数较低,收入增长是因为其半绝缘碳化硅衬底销量和收入持续增长。

半绝缘碳化硅衬底,用于生产氮化镓射频器件,主要用于基站PA,得益于5G基站建设和雷达下游市场的需求,驱动其业绩增长。根据招股说明书,其大客户华为,由于环境变动,海外碳化硅采购受限,华为占占收入比重由2019年的8.56%提升至2020年的40.29%。

二、归母净利润增速

图:归母净利润增速(单位:%)、

三安光电,2019年,2020年净利润增速分别下滑54.12%、21.73%,主要原因是LED芯片价格持续下降,同时原材料价格2020年出现上涨,导致净利润持续下滑。

露笑科技,2020年净利润增长258.85%,是因为工业制造端景气度较高,其机电设备和漆包线业务收入分别增长96.39%、15.04%所致。

天岳先进,2019年、2020年净利润增速分别为-376.24%、-219.71%,是因为其实施股权激励确认高额股份支付费用所致。2019年股份支付费用为2.3亿元、2020年为6.6亿元。

(叁)

对增长态势有感知后,我们接着再将各家公司的收入和利润情况拆开,看近期财报数据。

一、三安光电——2021年前三季度,累计实现收入95.32亿元,同比增长61.54%;归母净利润12.86亿元,同比增长37.04%。

1)从单季度增速来分析:

2021年Q3单季度,实现收入34.17亿元,同比增长46.49%,环比下滑0.59%;归母净利润4.02亿元,同比增长32.56%,环比增长22.94%。

三季度的增长,一方面是LED终端市场需求旺盛,LED芯片价格持续上涨;另外一方面是其子公司,湖北三安、泉州三安、三安集成等部分产能释放,其中,三安集成三季度实现16.69亿元,同比增长152.11%。

其中,湖北三安负责生产Mini/Micro 显示芯片;泉州三安生产的砷化镓、氮化镓LED衬底、外延、芯片;三安集成则是生产砷化镓射频、滤波器、碳化硅Mosfet、硅基氮化镓功率器件等,计划产能有40万片/年6英寸碳化硅晶圆。

截至2021年底,三安集成可实现碳化硅晶圆40万片/年,砷化镓射频产能为9.6万片/年。

图:三安光电近8个季度收入、净利润及增长情况

图:单季度营业收入(左图)、单季度归母净利润(右图)

2)追溯前几个季度的增长情况:

2021年Q1-Q3,其收入、净利润增长显著,主要是LED下游需求旺盛,叠加子公司产能落地,带来收入增加。

二、露笑科技——2021年前三季度,累计实现收入26.76亿元,同比增长39.93%;归母净利润1.65亿元,同比下滑13.42%。

2021年Q3单季度,实现收入8.21亿元,同比增长6.94%,环比下滑16.14%;归母净利润0.04亿元,同比下滑88.99%,环比下滑94.29%。

Q3收入环比下滑,是因为其漆包线业务收入增速放缓。净利润同比、环比出现下滑,一是因为上游原材料铜价同比上涨约30%;二是研发投入同比增加138.15%。

图:露笑科技近8个季度收入、净利润及增长情况

2)追踪前几个季度的增长情况:

2019年Q4,净利润亏损1.86亿元,是因为子公司上海正昀未达成业绩承诺,商誉减值2.68亿元。

三、天岳先进——2021年前三季度,累计实现收入3.7亿元,同比增长29.91%;归母净利润0.54亿元,同比增长108.69%。

1)从单季度增速分析:

2021年Q3单季度,实现收入1.23亿元,同比增长29.47%,环比48.19%;归母净利润0.06亿元,同比增长100.9%。

Q3季度收入增长是因为其产能扩大,销售规模上升所致。净利润扭亏为盈,是因为本期无大额股份支付费用。

图:天岳先进近8个季度收入、净利润及增长情况

2020年、2021年,其营业收入规模明显提升,是因为其半导体级碳化硅衬底销量增长,2020年销量同比增长112.65%。

(肆)

对比完增长情况,我们再来看利润率的变动情况:

一、毛利率方面

图:毛利率对比(已改)

对比毛利率,天岳先进>三安光电>露笑科技。

毛利差异,主要是因为产品结构不同,天岳先进以碳化硅衬底(毛利率为35.19%)为主,三安光电是LED芯片(毛利率约12%),露笑科技是漆包线(毛利率为5.8%)。

天岳先进毛利率更高,是因为其超过82%的主营产品为技术壁垒高的碳化硅衬底。并且,其近三年毛利率提升,主要是1)产品供不应求涨价,2)其衬底生产良率提升,单位成本降低。

2019年半绝缘衬底产品毛利率同比增加16.77%,1)受国外禁运影响,导致国内市场供需失衡,价格上升5,8%;2)良率提升,使得单位成本降低13.97%。

2020年半绝缘产品毛利率同比增加7.83%,是因为生产工艺改进,合格率提升,导致单位成本同比降低20.37%。

近三年,三安光电和露笑科技毛利率均出现下滑:

三安光电毛利率有所下滑,是因为LED芯片供过于求,导致价格下降,2019年LED芯片价格整体下跌约35%,2020年LED芯片价格下降约22%。

露笑科技2021年三季度毛利率同比下滑31%,主要是漆包线产品受上游原材料铜的涨价影响。

综上,体现碳化硅企业盈利能力的主要有两方面:

1)生产工艺水平高。生产晶体合格率越过,生产规模越大,能够有效提升利润率。

2)主营产品。碳化硅>LED芯片>漆包线。碳化硅生产工艺难度大,下游需求多,而供给较慢,单位价格更高,而LED芯片和漆包线市场更成熟,扩产容易,容易出现价格战情况。

二、成本结构方面

从碳化硅为主营业务的天岳先进为例,超过50%来自制造费用,直接材料占比约40%、剩下不到10%的是直接人工。其中,制造费用主要是设备折旧。

图:碳化硅企业成本结构

来源:天岳先进招股书

注意,生产碳化硅晶圆所需的核心设备是长晶炉和切割研磨设备。碳化硅企业通常会有大量长晶炉用于生产晶体,以天岳先进为例,其拥有生产设备共668台,其中长晶炉有585,占比88%,是主要的生产设备。

三、净利率方面

图:净利率对比

三者净利率的差异主要来自毛利率差异。从净利率变化情况来看,2020Q3-2020年Q4,天岳先进净利率为-200%左右,是因为进行了大额股份支付所致。

四、期间费用率方面

整体来看,三安光电和露笑科技研发费用率在6%左右,天岳先进研发费用率占比较高且增长较快,主要是加大对大尺寸衬底等新产品的研发。

图:研发费用率

天岳先进2019、2020年管理费用率波动异常,占收入比重高达96.94%、164.56%,是因为其进行股份支付使得管理费分别增长1030%、168%。

图:销售费用率(左)与管理费用率(右)

五、净资产收益率方面

三安光电ROE较为领先,是因为净利率较高,近三年ROE下滑也是因为净利率下滑所致,而净利率的下滑是因为LED芯片价格下降。

图:净资产收益率(单位:%)

(伍)

第三代半导体,主要分为两类:碳化硅和氮化镓。二者原材料均采用碳化硅衬底制备,不过外延层不同,导致器件及应用领域不同:

氮化镓器件,采用半绝缘型衬底,生长砷化镓外延后制成射频器件,适用于高频、高温工作环境,应用于射频领域,如5G通讯。

碳化硅器件,采用导电型碳化硅衬底,生长碳化硅外延后制作MOSFET、IGBT等功率器件,应用于新能源汽车中逆变器、转换器、电机驱动、光伏发电中逆变器等。

图:碳化硅衬底应用领域

考虑到下游应用领域及增长驱动力不同,今天,我们重点来预测碳化硅器件市场规模。

市场规模可用公式表示为:

碳化硅器件市场规模=新能源汽车用市场*碳化硅器件渗透率*价格+光伏逆变器用市场*渗透率*价格

接着,以上几大因素,我们挨个来拆解:

。。。。。。。。。。。。。。。。。。。。。。。

以上,仅为本报告部分内容,保留一半内容,以供试读。

如需获取本文全文,以及其他更多内容,请订阅 :专业版报告库、科技版报告库、产业链报告库、医药版报告库。订阅咨询可添加微信:bgys2020

一分耕耘一分收获,只有厚积薄发的硬核分析,才能在关键时刻洞见未来。

【版权、内容与免责声明】1)版权:版权所有,违者必究,未经许可不得翻版、摘编、拷贝、复制、传播。2)尊重原创:如有引用未标注来源,请联系我们,我们会删除、更正相关内容。3)内容:我们只做产业研究,以服务于实体经济建设和科技发展为宗旨,本文基于各产业内公众公司属性,据其法定义务内向公众公开披露之财报、审计、公告等信息整理,不采纳非公开信息,不为未来变化背书,不支持任何形式决策依据,不提供任何形式投资建议。我们力求信息准确,但不保证其完整性、准确性、及时性,亦不为任何个人决策和市场变化负责。内容仅服务于产业研究需求、学术讨论需求,不提供证券期货市场之信息,不服务于虚拟经济相关人士、证券期货市场相关人士,以及无信息甄别力之人士。如为相关人士,请务必取消对本号的关注,也请勿阅读本页任何内容。4)格式:我们仅在微信呈现部分内容,标题内容格式均自主决定,如有异议,请取消对本号的关注。5)主题:鉴于工作量巨大,仅覆盖部分产业,不保证您需要的行业都覆盖,也不接受任何形式私人咨询问答,请谅解。6)平台:内容以微信平台为唯一出口,不为任何其他平台负责,对仿冒、侵权平台,我们保留法律追诉权力。7)完整性:以上声明和本页内容以及本平台所有内容(包括但不限于文字、图片、图表)构成不可分割的部分,在未详细阅读并认可本声明所有条款的前提下,请勿对本页面以及本平台所有内容做任何形式的浏览、点击、转发、评论。