微信公众号:并购优塾(moneyC2C)首发,更多文章可微信关注我们的公众号:并购优塾产业链地图

今天,我们来跟踪化妆品代工产业链:

在大陆,被誉为“化妆品代工之都”的广州,代工厂有373家,是全国拥有化妆品代工厂企业数量位居首位的城市。

新锐品牌(如完美日记、纽西之谜、HFP、花西子等)的涌现,以及外资大牌加速在广州的布局,成为助推化妆品代工厂繁荣的重要力量。

目前,根据安信证券统计,化妆品代工环节产值,约占终端化妆品行业的10%左右。

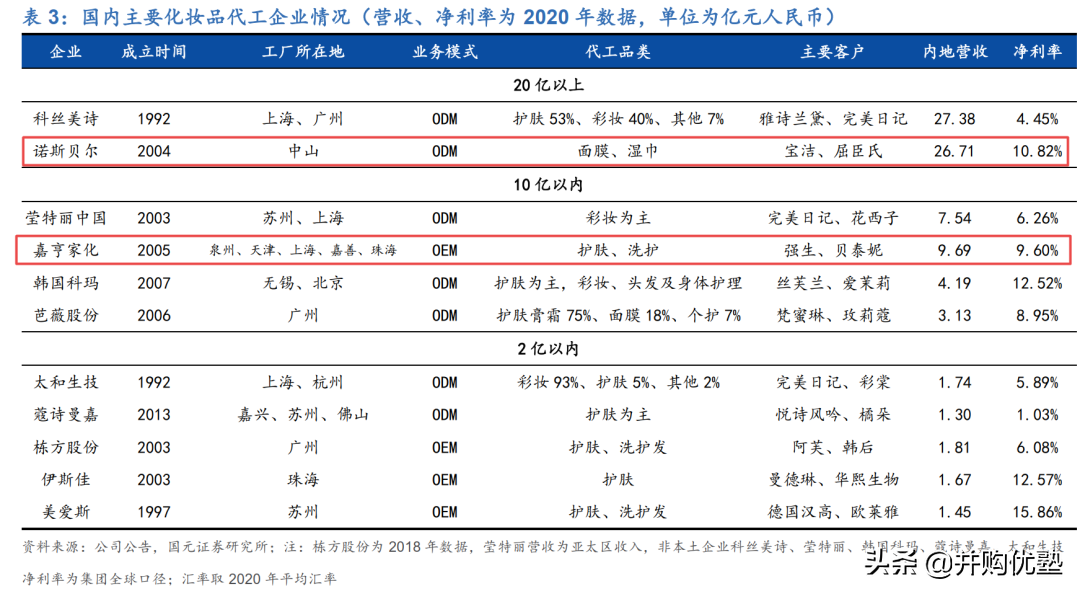

表:内地主要化妆品代工企业情况

来源:国元证券

对制造业代工相关赛道,我们之前还覆盖过纺织服装代工、EMS电子代工、半导体晶圆代工等行业,详见优塾产业链报告库。对一个制造业门类来说,如果下游品类众多、竞争格局分散、且产品迭代较快,那么,其相关的代工赛道,往往会产生一些还不错的生意。

对化妆品代工赛道,产业链上的参与者近期的增长情况来看:

嘉亨家化——2021年前三季度,实现收入8.32亿元,同比增长24.76%;归母净利润为0.6亿元,同比增长-3.39%。

青松股份——2021年前三季度,实现收入26.65亿元,同比增长-3.21%;归母净利润为1.19亿元,同比增长-66.85%。

从机构对产业链景气度的预期情况来看:

图:机构一致预期增速和行业景气度

来源:塔坚研究、wind

化妆品代工这条产业链的各环节,包括:

上游——化妆品原料供应商,代表企业有巴斯夫、科思股份、华熙生物等,毛利率在25%-35%之间。

中游——化妆品代工制造及塑料包装制造商,全产业链上相对低于原料商及品牌方。代表公司有青松股份、嘉亨家化、科丝美诗等,毛利率在10%-35%之间。

其中,化妆品代工盈利能力相对产业链其他环节偏低,同时,行业竞争激烈,行业集中度低。

从国内市场来看,诺斯贝尔(青松股份旗下)和韩国科丝美诗(中国区)位于龙头梯队,收入达到15亿元以上,领先其他梯队较多(科丝美诗集团总收入规模约为80亿)。第二梯队为韩国科玛(中国区)、意大利莹特丽(中国区),上海臻臣,收入规模在5-10亿左右。第三梯队为芭薇股份、伊斯佳、栋方股份、乐宝股份,收入在2亿元左右。

图:代工厂市场情况

来源:开源证券

下游——品牌商及渠道商。其中,品牌商在化妆品产业链中占绝对主导地位,代表企业有欧莱雅、雅诗兰黛、贝泰妮、上海家化等,毛利率在60%-80%之间。

图:产业链结构

来源:塔坚研究

看到这里,有几个值得思考的问题:

1)化妆品代工市场规模究竟有多大?未来的增长驱动看什么?

2)从关键经营数据看,什么样的业务布局,才能在中长期更加具备竞争优势?

本报告,将更新到产业链地图

(壹)

在化妆品代工领域,以全球2020年规模划分,依次是:科丝美诗(74.46亿元)>韩国科玛(71.19亿元)>莹特丽(45亿元)>诺斯贝尔(26.70亿元)。

在国内,海外公司按照中国区收入排名,龙头梯队的为科丝美诗、诺斯贝尔(青松股份旗下),第二梯队的是韩国科玛、莹特丽等。

虽然几家巨头的代工产品覆盖全面,但侧重略有差异:

科丝美诗——优势品类着重于护肤品(化妆水、乳液、膏霜、面膜、精华),但同时还代工彩妆(底妆、粉底、遮瑕膏、睫毛膏)、发用等品类。其中,研发专利主要以美白、抗老抗皱等功效型护肤品为主。

韩国科玛——同样是以护肤品代工为主,此外还有香水类、护发类、身体护理等品类。研发专利主要集中于抵抗紫外线与美黑、多重功能性上。

莹特丽——以彩妆为优势代工品类,之前专精粉类产品,目前形成以粉类、粉底液、自动笔类、粉底、唇膏6类的彩妆为主。其次,美甲、护肤也开始涵盖。其研发专利集中于面部彩妆、唇部彩妆为主。

诺斯贝尔——以护肤品为主,主打面膜系列。研发专利集中于面膜的膜材技术,以新型膜材强化面膜特性。

图:国外ODM巨头优势品类

来源:安信证券

面膜的主要功效就是补水、保湿,约占面膜总需求的52%。而面膜材料的迭代,也从基本款的无纺布,往蚕丝、天丝(创新型莱赛尔纤维)、水凝胶、生物纤维布(主要是医美用)升级。

诺斯贝尔的膜材覆盖广泛,包括天丝面膜、水凝胶面膜、超细纤维面膜、矿物石墨烯黑面膜(深层清洁、补水、促吸收)、纳米速溶(小分子玻尿酸)、双导塑颜(单向双层膜布,运用PUR环保技术,将PE膜和纯棉膜布复合在一起的单向导入)等。

值得注意的是,《化妆品监督管理条例》2021年开始实施,其中明确规定了受托生产企业应当设质量安全负责人,且此人需具有5年以上化妆品生产或质量安全管理经验。未按要求配置将面临罚款、停产停业、吊销许可证等措施。

截至2021年6月,获得化妆品生产许可证的企业有5600余家(含品牌商自主生产),代加工企业以中小规模为主。

可见,化妆品新规的出台,对于化妆品生产端提出了严格要求,延长了产品注册时间。因此,这将加速化妆品代工行业尾部企业出清,持续利好代工龙头,行业集中度有望提升。

(贰)

从本案对比的两家公司收入结构来看:

一、嘉亨家化——以日化产品塑料包装容器起家,2011年切入化妆品代工,以OEM模式为起点,进入跨国集团日化品供应链。

2020年化妆品与塑料包装容器的贡献占比差不多,分别为38.33%、39.03%。其中,国内的收入占比86.37%,国外收入占比为13.63%。

图:收入结构(单位:亿元)

二、青松股份——以松节油深加工起家,2019年收购国内化妆品ODM/OEM龙头企业诺斯贝尔,切入化妆品领域。诺斯贝尔是全球第四大、国内龙头的化妆品ODM企业。

2020年,化妆品贡献收入占比达59.81%,松节油深加工占比为27.14%。化妆品业务中,面膜占收入比例25.65%、湿巾占收入比例17.11%、护肤占收入比例17.05%。

另外,国内收入占比为67.12%,国外收入占比为32.88%。

按照化妆品代工规模排序,青松股份(26.7亿)>嘉亨家化(2.77亿),青松股份的业务规模更大。

(叁)

接下来,我们将近期季度收入和利润增长情况放在一起,来感知增长趋势:

一、收入增速

图:收入增速(单位:%)

收入增速上,近三个季度,嘉亨家化的收入增速远高于青松股份,这是由于收入结构差异所致。其中:

青松股份——2020Q1以来,其收入增速呈下滑趋势,是因为:1)前期受卫生事件影响,业务受到冲击,订单下滑;2)前期收购诺斯贝尔影响,增速较高。另外,2019Q1收入增速下滑,主要是原主业松节油的产品价格2019年大跌所致。

嘉亨家化——2021Q1增速颇高是由于上年同期受卫生事件影响收入较少,基数低所致。

二、归母净利润增速

图:归母净利润增速(单位:%)

整体来看,二者的归母净利润波动与收入波动相一致。

青松股份——2021Q2-Q3利润增速为负,主要是因为收入增速为负,毛利率大幅下滑。

嘉亨家化——2021Q2-Q3利润增速为负是因为人工成本上涨,期间费用增加,其中,管理费用上升幅度较大,源于职工薪酬、外租仓库和IPO费用的增加。

(肆)

对增长态势有感知后,我们接着再将各家公司的收入和利润情况拆开,看近期财报数据。

一、嘉亨家化——2021年前三季度,实现收入8.32亿元,同比增长24.76%;归母净利润为0.6亿元,同比增长-3.39%。

1)从单季度增速来分析:

2021Q3单季度,收入为3.18亿元,同比增长15.66%,环比增长20.58%;归母净利润为0.27亿元,同比增长1.56%,环比增长66.3%。

2021Q3收入同比增长,主要是化妆品、家庭护理产品受线上大促的影响,销售增长带动业绩。而归母净利润增幅极小,是因人工成本上涨及期间费用的增加导致。

图:单季度收入利润及增长情况

图:单季度收入&归母净利润(单位:亿元)

2)追溯前几个季度增长情况:

2020Q1归母净利润较低,主要是由于卫生事件影响,收入整体偏低。

2021Q2归母净利润同比增速下降,是因为人工成本(今年没有社保减免)及原材料成本上涨拖累盈利。

二、青松股份——2021年前三季度,实现收入26.65亿元,同比增长-3.21%;归母净利润为1.19亿元,同比增长-66.85%。

2021Q3单季度,收入为7.54亿元,同比增长-21.29%,环比增长-25.82%;归母净利润为-0.62亿元,同比增长-147%,环比增长-169.23%。

注意,收入方面,2021Q3同比增速持续为负,这是因为:一方面,出口业务受阻,由于卫生事件得以控制及海运价格大幅上涨,消毒湿巾、无纺布等消毒系列产品出口销量下滑;另一方面,化妆品新规实施,使得行业整体备案进度放缓,新品受到延误。

归母净利润方面,2021Q2-Q3增速较大幅度下挫,主要是化妆品原材料成本上升,影响毛利率下降。

2020Q2归母净利润较高,受益于当期收入大增,国内卫生事件得到控制,其增加口罩及医疗湿巾产能,产品出口;新增面膜及护肤品生产线,扩大松节油深加工业务产品销量,同时实现诺斯贝尔100%业绩并表。

(伍)

对比完增长情况,我们再看利润率、费用率的变动情况。

一、成本结构方面——

图:成本结构

来源:嘉亨家化招股书

从嘉亨家化的招股书披露来看,成本中占比较高的是直接材料(62%),其次是制造费用(15%)和人工成本(14%)。因此,原材料的价格波动以及用工成本的提升,会对营业成本构成一定压力。(青松股份未披露成本项目细节)。

二、毛利率方面——

图:毛利率情况(单位:%)

整体来看,两者的毛利率差异不大,大致均呈现毛利率下降趋势,主要是受新收入确认准则将运输费、包装费计入成本,以及原材料成本、人工成本上涨所致。

其中,青松股份2021Q3毛利率低于嘉亨家化,主要是松节油业务和化妆品业务的毛利率均出现了下滑,主要原因是上游的大宗原材料都在涨价,另外,化妆品业务毛利率下降,还受新品备案速度减缓影响。

三、净利率方面——

图:净利率情况(单位:%)

净利率方面,整体波动与毛利率相同。其中,青松股份>嘉亨家化,主要是管理费用率的差异,嘉亨家化的管理费用率偏高。

四、费用率方面——

图:费用率情况(单位:%)

销售费用率、研发费用率,两家的投入都比较低,且青松股份略大于嘉亨家化。嘉亨家化2020年受新收入准则口径调整影响,销售费用率大降。

不过,二者的管理费用率相对较高,嘉亨家化偏高主要系职工薪酬(47%左右)、外租仓库(16%)增加所致。

五、净资产收益率方面——

图:杜邦分解(单位:%、次)

对比各自回报表现来看,嘉亨家化>青松股份。拆解开来,2020年嘉亨家化回报略高,主要源于总资产周转率和权益乘数较高。

(陆)

化妆品代工行业其市场测算,公式为:

化妆品代工市场规模= 化妆品零售市场规模×各品牌代工占比×代工价值比例

一、化妆品零售市场规模

根据欧瑞数据,2020年化妆品行业市场规模为5200亿元,同比增长7.2%,五年复合增幅为10.3%。

其中,护肤品市场规模为2701亿元,五年复合增速为10.9%;彩妆市场规模为596亿元,五年复合增速为18.7%。

那么未来五年,化妆品零售市场规模会有多少?其核心驱动力在于:化妆品人均消费。

2018年,中国已成为全球化妆品消费第二大国,化妆品消费额在全球化妆品消费总额中的占比为12.7%,仅次于美国(18.3%)。

然而,与发达地区比,2020年大陆人均化妆品消费额为58美元,同期美国、日本、韩国化妆品人均消费分别为277美元、272美元、263美元,仅为发达地区人均消费品消费额的五分之一至七分之一的水平。

同时,大陆化妆品消费人均支出占人均GDP比重为0.51%,低于日本、韩国同期0.70%、0.84%水平。整体来看,对标全球成熟化妆品消费市场,中国消费仍处于低位。

图:2018年人均化妆品消费情况

来源:信达证券

化妆品人均消费与消费水平高度相关。

从人均GDP看,大陆人均GDP为1.04万美元,韩国人均GDP为3.1万美元,占韩国水平的33%;再从人均可支配收入看,韩国人均可支配收入为11.25万元,大陆人均可支配收入为3.2万元,占韩国的28%。

根据数据显示,超六成网民化妆品月均消费额在200-1000元,其中消费者在500-1000元的网民占比高,为31.5%。

图:2021年中国网民化妆品月均消费

来源:艾媒咨询

综上,考虑未来大陆人均GDP的提升带动消费水平提升,以及整体化妆品行业增速,我们假设到2025年,化妆品人均消费水平达到韩国水平的33%,为86.79美元(550元左右),其增速由9.65%(化妆品行业水平与人均消费水平增速均值)至GDP水平6%。

接下来,几大核心增长要素,我们挨个拆解:

。。。。。。。。。。。。。。。。。。。。。。。

以上,仅为本报告部分内容,保留一半内容,以供试读。

如需获取本文全文,以及其他更多内容,请订阅 :专业版报告库、科技版报告库、产业链报告库、医药版报告库。订阅咨询可添加微信:bgys2020

一分耕耘一分收获,只有厚积薄发的硬核分析,才能在关键时刻洞见未来。

【版权、内容与免责声明】1)版权:版权所有,违者必究,未经许可不得翻版、摘编、拷贝、复制、传播。2)尊重原创:如有引用未标注来源,请联系我们,我们会删除、更正相关内容。3)内容:我们只做产业研究,以服务于实体经济建设和科技发展为宗旨,本文基于各产业内公众公司属性,据其法定义务内向公众公开披露之财报、审计、公告等信息整理,不采纳非公开信息,不为未来变化背书,不支持任何形式决策依据,不提供任何形式投资建议。我们力求信息准确,但不保证其完整性、准确性、及时性,亦不为任何个人决策和市场变化负责。内容仅服务于产业研究需求、学术讨论需求,不提供证券期货市场之信息,不服务于虚拟经济相关人士、证券期货市场相关人士,以及无信息甄别力之人士。如为相关人士,请务必取消对本号的关注,也请勿阅读本页任何内容。4)格式:我们仅在微信呈现部分内容,标题内容格式均自主决定,如有异议,请取消对本号的关注。5)主题:鉴于工作量巨大,仅覆盖部分产业,不保证您需要的行业都覆盖,也不接受任何形式私人咨询问答,请谅解。6)平台:内容以微信平台为唯一出口,不为任何其他平台负责,对仿冒、侵权平台,我们保留法律追诉权力。7)完整性:以上声明和本页内容以及本平台所有内容(包括但不限于文字、图片、图表)构成不可分割的部分,在未详细阅读并认可本声明所有条款的前提下,请勿对本页面以及本平台所有内容做任何形式的浏览、点击、转发、评论。