财聯社(上海,編輯 卞純)訊,美國銀行(Bank of America Corp.)年内最後一次基金經理調查顯示,由于疫情風險,加之諸多央行将召開貨币政策會議,全球基金經理12月蜂擁囤積現金儲備。市場預期美聯儲将采取更為激進的貨币政策,這促使投資者采取更為防禦性的資産配置政策。

美銀調查顯示,本月投資者的現金配置比例較11月增加了14個百分點,淨增持比例為36%,為2020年5月以來最高。盡管股票投資仍高于曆史平均水準,但市場參與者的股票頭寸降至2020年10月以來的最低水準。

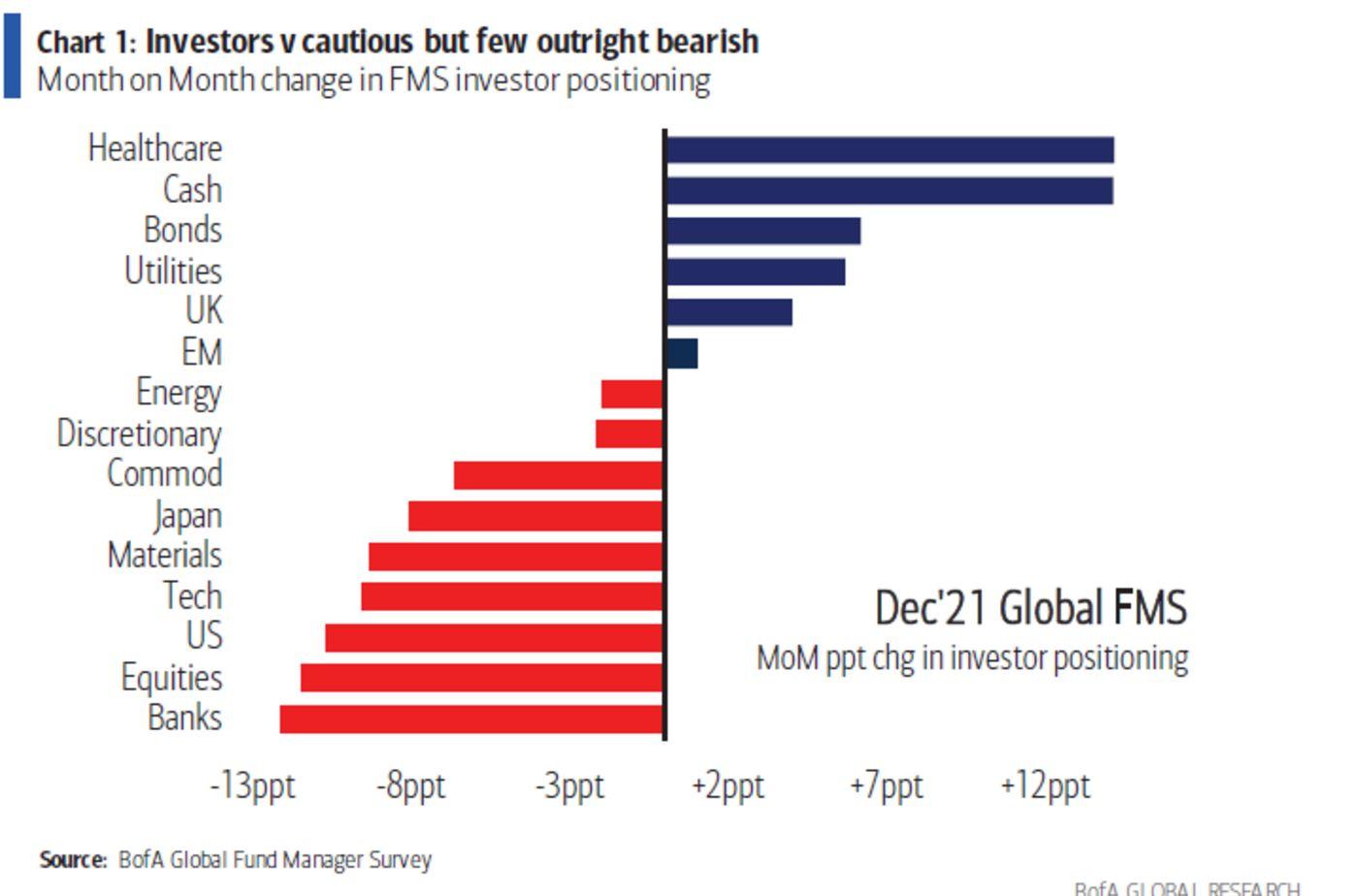

美國銀行政策師Michael Hartnett稱,現金水準飙升觸發該行發出股市買入信号。“投資者非常謹慎,但直接看跌的幾乎沒有。”他們在一份報告中寫道。

美銀調查顯示,鷹派央行自2018年5月以來首次被視為最大的尾部風險,其次是通脹和疫情反彈。

無獨有偶,彭博近日釋出的一項非正式調查也顯示,急于遏制通脹的央行如果倉促實行政策轉向,将是明年全球股市的最大下行風險。

交易員們正在等待美聯儲将于周三釋出的政策決定,以了解有關減碼速度和加息時間的線索。美聯儲是本周召開會議的20家央行之一。

投資者平均預期美聯儲将在2022年加息兩次,90%的受訪者預計美聯儲将在2023年上半年之前收緊政策,對首次加息時間的平均預期是2022年7月。

調查顯示,除了大舉囤積現金,投資者還增持醫療類股,減持可能面臨升息風險的資産,包括債券和新興市場。此外,12月最“擁擠”的交易是做多科技股,做多比特币,做多ESG。

調查還顯示,雖然基金經理在12月轉向更具防禦性的資産,但遠沒有達到恐慌程度。投資者對全球成長和對企業盈利的樂觀情緒有所改善,他們預測加息将打擊通脹,而不是經濟複蘇。

大多數投資者(55%)認為通脹是暫時的,隻有6%的人預計未來12個月會出現經濟衰退。

美國銀行的調查于12月3日至9日進行,共有330名投資者參與,他們管理的資産總計9860億美元。