最近的一項研究表明,在所有資産超過20億美元的企業養老金基金中,超過80%擁有超過10位投資經理,在所有資産超過5000萬美元的基金中,不到三分之一的基金擁有一名投資經理。許多雇傭多名經理的基金隻關注經理選擇的過程。直到現在,一些基金才開始認識到,它們必須制定一種界定基金經理資産管理能力的方法,并對構成投資管理過程的各個環節——投資基準、市場時機和證券選擇——的績效貢獻進行評估。基準、時機和證券選擇的相對重要性隻有在我們有一個清晰和完整的方法,将收益歸因于這些因素時才能确定。本文根據Brinson的理論研究投資基準、市場擇時和證券選擇對投資組合總收益的影響。我們的目标是确定哪些投資決策對總收益具有最大的影響。

分析架構

Brinson的架構可以用來分解投資組合的總收益。盡管計算上很簡單,但理論上是有效的,已被各種養老金贊助人、顧問和投資管理人員成功地使用;目前,它被

用來表示實際投資組合中的業績貢獻。績效歸因雖然不是新發現的理論,但仍然是一個不斷發展的學科。早期關于這一主題的論文主要關注風險調整後的收益,提

出了最初的架構,但很少關注多重資産績效衡量。我們的任務是按照投資客戶和經理的決策的重要性排序,然後衡量這些決策對實際計劃績效的整體重要性。

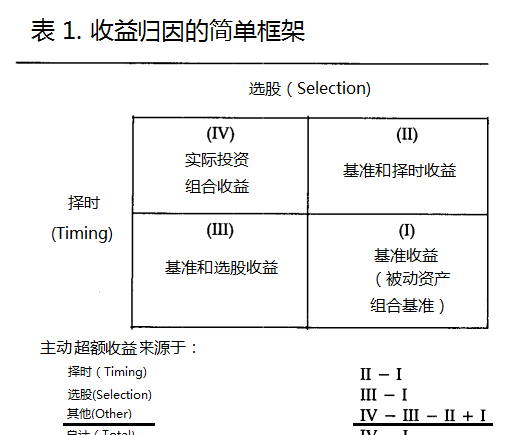

表1說明了分析投資組合收益的架構:

-

象限Ⅰ表示基準收益(Benchmark Return)。在此,我們将根據其長期投資基準确定投資組合的基準收益率。

一個基金的基準收益是所采用的投資基準的結果。投資基準确定長期資産配置計劃(包括資産類别和标準權重),用于控制總體風險和滿足投資組合目标。

簡而言之,基準确定整個計劃的投資組合的标準。要計算政策基準收益率,我們需要:(1)預先說明所有資産類别的權重,以及(2)配置設定在每種資産類别上的被動(或基準)收益。

- 象限II表示基準和擇時的收益(Benchmark and Timing Return)。這裡象限II的收益并不單表示了擇時的收益,而是按照基準加以主動擇時的綜合收益。擇時是指相對于基準,以提高收益和/或降低風險為目的,在資産類比的标準權重上戰略地降低或提高它的權重,擇時表現了相對于基準回報的增量回報。

- 象限III表示基準和選股的收益(Benchmark and Security Selection Return)。同樣地,這裡象限Ⅲ的收益并不單表示了選股的收益,而是按照基準加以主動選股的綜合收益。選股是在一個資産類别中進行主動投資選擇,我們将其定義為投資組合的實際資産類别收益率(例如,普通股和債券部分的實際回報率)超過這些類别的被動基準收益率,并由标準的資産配置權重進行權重。

- 象限IV表示該期間基金總額的實際收益(Actual Portfolio Return)。這是主動進行擇時和選股的實際結果。

表2給出了計算這些象限值的方法:

表3根據四個象限的值,計算出擇時(Timing)、股票選擇(Security selection)和兩種的互動效應(Other),三者共同構成了組合的超額收益:

案例展示

為了測試這個架構,我們使用了一組模拟的股票組合交易資料,組合共持有6隻股票,持倉期為10年,6隻股票屬于A、B兩個行業,分類如下:

然後我們用正态分布随機生成了10年間每隻股票的年收益率,股票1到股票6使用的正态分布參數(μ,σ)分别是

(0.1,0.1)、(0.1,0.1)、(0.15,0.1)、(0.15,0.2)、(0.15,0.2)、(0.2,0.25):

假設投資基準是平均持有這6隻股票,即每隻股票占資金的1/6,資金平均配置設定在兩個行業,每隻股票在各自的行業下占1/3,根據政策計算出來的結果即Ⅰ象限的基準收益。同樣地,我們模拟了投資者(或基金經理)10年間在兩個行業上的實際資金配置設定情況,即擇時(Timing)的情況,如下:

以及實際進行股票選擇(Selection)的情況:

根據擇時和股票選擇,按照表2中的計算方法可以得到Ⅱ、Ⅲ和Ⅳ象限的值,并且計算了各自的年化收益率:

10年期間(象限IV)的平均年化總收益率為15.98%,該樣本的标準權重政策(被動資産配置基準)的平均年化總收益為13.78%(象限I)。平均每年獲得2.20%的超額收益。

組合在市場擇時上平均每年僅僅獲得12個基點,然而每年從股票選擇上獲得的收益達到2.80%。

組合除了第五年相對于基準虧損17.86%,基本上在每年都能獲得超額收益,最多的一年是第十年,獲得了10.18%。

然後按照表3的計算方法,可以分别得到每年的擇時(Timing)、股票選擇(Security selection)和兩者的互動效應(Other)在超額回報中的占比:

上圖可以看出第五年的虧損最多,主要來自于擇時和互動作用。從股票收益上看,第五年行業B的收益遠不如行業A,

而投資者(或投資經理)在第五年配置設定了87.3%的資金在行業B上,在擇時上表現得很差,同時,配置設定在行業B中的資金還重倉了(72%)第五年虧損較多的股

票4(-27.4%),但是在行業A中選股的情況很不錯,抵消了一部分虧損。另外橫向來看,柱狀圖中紅色占比較多,以及年化超額收益中大部分來自于選股,我們

可以認為投資人(投資經理)較擅長于選股但是擇時的能力不穩定。

我們再以第十年為例,詳細分析收益情況,計算結果如下:

表明第十年的超額收益,主要來自于選股(行業A内7.51%,行業B内3.16%),來自于行業配置的收益很少(0.50%)。

總結

投資組合的設計至少包含四個步驟:

- 确定要投資的資産類别。

- 确定資産類别的标準(或長期)權重。

- 戰略上改變投資組合的權重,試圖從資産類别的短期波動中擷取超額收益(市場擇時)。

-

選擇資産類别中的個别證券,以獲得相對于該資産類别的超額收益(證券選擇)。

前兩個步驟是投資基準的适當組成部分;後兩種包含在投資政策之中。

分解影響投資組合表現的因素,有利于量化投資管理決策在投資組合表現中發揮的作用;明确投資政策和投資政策之間的差別和聯系将有助于進一步闡明這兩項活動在投資過程中的作用。簡單、準确、完整和可衡量的投資決策過程歸因,将使我們進一步認識到投資活動中各部分的重要性,Brinson的理論在分析投資組合表現的決定因素上搭建起了一個簡明而完整的架構。

原文連結:《BRINSON理論 - 投資組合表現的決定因素》

本文由BigQuant人工智能量化投資平台原創推出,版權歸BigQuant所有,轉載請注明出處。