摩根大通在戴爾重新上市交易的首日就開始研報覆寫該股,給出“超配”評級和60元的目标股價。

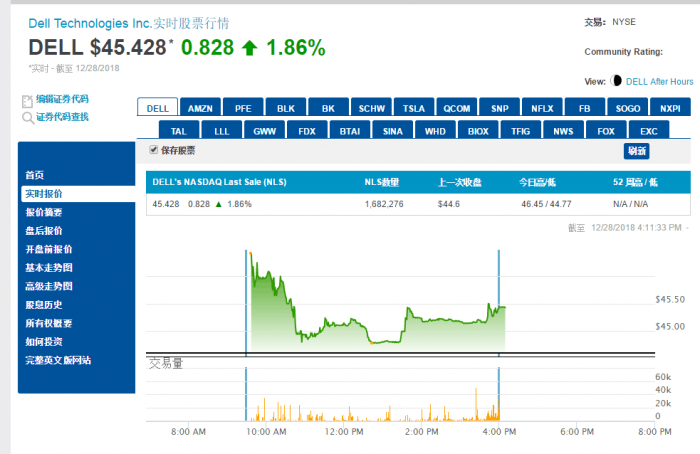

繼2013年退市後,12月29日,戴爾科技C類股在紐交所重新挂牌上市,開盤價46美元,收漲近2%。摩根大通成為戴爾重返證券市場後的第一家華爾街看漲機構,首日便覆寫該股,給出“超配”評級和60元的目标股價,代表還有逾30%的上漲空間。

據報道,戴爾科技身負527億美元的巨額債務,被視為通過發新股IPO上市集資的障礙,是以,戴爾的上市方式非常特别,它用未來的C類普通股和現金,去買回當時為收購EMC(及EMC控股的VMware) 而發行的追蹤股票DVMT。由于VMware是美股上市公司,這次買回相當于換股吸收合并了VMware,DVMT這類追蹤股票将不再存在,原持有人若不“套現離場”,則自動變成戴爾的股東,戴爾也就由此實作了借殼上市,省去了重新 IPO、被投資者拷問的步驟。

戴爾在2018年倒數第二個交易日重歸美國證券市場,引起了頗多的争議。此次,收購作價由217億美元經股東們準許後上修為239億美元,主要由于“華爾街之狼”、DVMT第二大股東、激進投資者卡爾·伊坎為首的一組投資者反對,而伊坎當年就反對過戴爾科技私有化。最終,戴爾公司選擇提價收購,并在12月初獲得VMware股東大會準許。

早在2013年,戴爾聯手銀湖資本的私有化金額接近240億美元,堪稱2008年金融危機以來最昂貴的一次杠杆收購案例。在私有化的五年中,戴爾以670億美元吞并EMC,完成了史上最大的科技收購,用持續虧損成功從個人電腦制造商,轉型成為集硬體和服務于一體的IT雲端供應商。

當時路透社曾詳細介紹過戴爾退市的原因。據當時的報道,在2000年初,戴爾開啟了線上定制化PC機訂購的潮流,又同亞洲的元件供應商與制造商密切合作來将生産成本降到最低,一度被稱之為行業的典範,但是戴爾措施了這個移動終端行業,是以導緻收入和利潤大幅下滑。後迫于股東壓力,公司不得不開啟私有化後“借錢買買買”轉型之路,演變為提供存儲、伺服器、網絡裝置和網絡安全等衆多硬體與雲端服務。

這一次,戴爾吞下VMware上市,分析認為,這與惠普将硬體和軟體業務分拆成立兩個上市公司的政策截然相反,随着企業更多轉向硬體與服務的一站式采購,戴爾的政策更成功。

在12月21日的财報電話會上,戴爾表示上季度營收同比增長15%,預計2019年經調整後營收區間是905-920億美元。同時,自收購EMC完成以來已經償還了約144億美元的債務。預計不包括子公司在内的“核心淨債務”還剩340億美元左右。據研究機構Canalys統計,戴爾約占據全球PC市場佔有率的17%,僅次于惠普的23%和聯想的21%,是全球第三大PC公司、全球500強。

值得一提的是,摩根大通在戴爾重新上市交易的首日就開始研報覆寫該股,給出“超配”評級和60元的目标股價,代表比開盤價46美元還有逾30%的上漲空間,也是目前唯一一個給戴爾評級的機構。其分析師Paul Coster認為,戴爾是IT客戶解決方案市場的強大上司者,是IT領域産品與服務供應方面“最大、最全面、最整合”的巨頭之一:“随着公司不斷償還存量債務,戴爾具有正向動能來合理化估值溢價。由于美股大盤較為波動,近期戴爾的交易也會反複,但預計未來12-18個月的表現将好于大盤。”